O que é um acordo de recompra reversa (Repo reverso)?

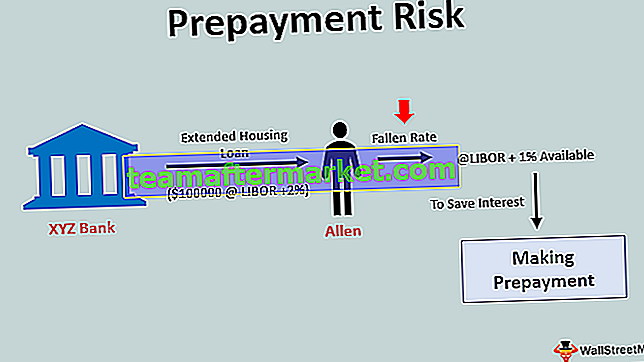

Um acordo de recompra reversa também é chamado de repo reverso, que traz para a implementação de um acordo entre um comprador e um vendedor afirmando que os compradores dos títulos que compraram qualquer tipo de títulos ou ativos têm o direito de vendê-los a um preço mais alto no futuro, isto é, o vendedor que terá de aceitar o preço mais alto no futuro.

Explicação do Reverse Repo

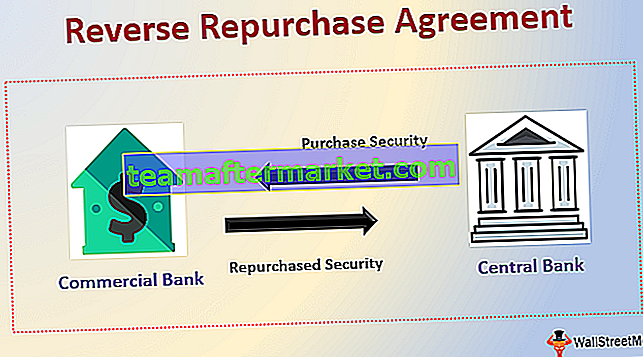

Em um acordo de recompra reversa, geralmente há duas partes envolvidas. Uma das etapas da execução consiste principalmente na compra de títulos de um banco comercial de um banco central. A outra parte da transação executada compreende a venda do título exato ou ativo adquirido anteriormente do banco comercial novamente ao banco central. Essas transações, que geralmente envolvem a compra e venda de títulos, também podem ser vistas do ponto de vista de um empréstimo com base em garantias. Este contrato é, além disso, um empréstimo overnight com os termos e condições estendidos por um período máximo de quatorze dias. O Federal Reserve implementa acordos de recompra reversa com acordos que duram até 65 dias úteis.

Componentes do acordo de recompra reversa

- Um acordo de recompra reversa ou recompra reversa consiste principalmente em duas partes e, portanto, em duas partes da transação. Uma parte é a “Venda” e a outra parte é a “Recompra”. Envolve uma garantia ou garantia que o vendedor na parte “Venda” adquire do comprador e novamente que é devolvida ao comprador durante a parte “Recompra”.

- Suponha que o vendedor venda valores mobiliários a $ 100 na primeira etapa tomando uma garantia de $ 1.000; na segunda etapa, o mesmo vendedor recomprará os títulos a $ 150 e também devolverá o título de $ 1.000 à outra parte envolvida. A diferença, ou seja, $ 150 - $ 100 = $ 50, é chamada de margem do corte de cabelo.

- A outra parte ganha dinheiro na forma de juros da transação, que é a diferença obtida na forma de venda do bem ou título a uma taxa superior. O partido, desta forma, também derivou o uso temporário de segurança.

Como funciona o Reverse Repo?

Os principais usuários de tal acordo são geralmente autoridades monetárias, instituições financeiras, empresas de fundos mútuos, fundos soberanos, bancos comerciais, fundos de pensão, companhias de seguros, etc. A taxa de recompra reversa é usada principalmente por órgãos monetários para obter dinheiro do sistema bancário e apertar ou proibir o aumento da liquidez no mercado para controlar a oferta de dinheiro na economia.

Este empréstimo de curto prazo é concedido a investidores que podem ter muito dinheiro suficiente, mas estão propensos a correr riscos. Isso pode ser utilizado para adquirir posições curtas no mercado que eram anteriormente cobertas pela outra parte. Os títulos são vendidos pelo vendedor ao comprador com o compromisso de que, no futuro, o comprador venderá novamente os mesmos títulos ao vendedor. Os acordos de recompra reversa, por enquanto, reduzem o número de saldos de reservas no sistema bancário.

Exemplos

A taxa de recompra reversa é a taxa de juros oferecida pelo banco federal a outros bancos operacionais que depositam ou investem suas reservas de caixa ou títulos na tesouraria do banco federal. Esta é considerada uma avenida de estacionamento muito melhor e mais segura do que emprestar o mesmo a empresas ou clientes, pois na operação de recompra reversa os títulos ou fundos estão seguros com o banco federal.

Para citar um exemplo, todo banco federal terá um percentual fixo de taxa de recompra reversa que oferece às outras partes envolvidas nesses contratos. Suponha que assumimos que a taxa de recompra reversa fixada por um banco federal nos Estados Unidos é de 6%, o que significa que se um banco comercial tiver um excedente de caixa de $ 500.000 disponível com ele, o banco pode investir o mesmo em um acordo de recompra reversa com o governo federal banco.

Ao fazer isso, o banco comercial específico receberá juros de $ 30.000, também chamado de margem de corte de cabelo.

Benefícios do Reverse Repo

Abaixo estão alguns benefícios do Acordo de Recompra Reversa.

- Ele encoraja outros bancos a armazenar seu excesso de caixa com o banco federal durante os altos níveis de inflação na economia para que os bancos possam obter mais retornos sobre seus fundos excedentes.

- É uma forma de obter lucro no método da margem auferida pela venda de um determinado título ou reserva de caixa a uma taxa mais alta ao vendedor original. No caso de um banco, o lucro auferido está no processo de juros auferidos devido ao estacionamento do excesso de caixa com o banco federal ou central

- A taxa de recompra reversa é um método instrumental de controlar a oferta de moeda disponível na economia.

- Altas taxas ajudam a injetar liquidez na economia

- Ele estimula os bancos comerciais a investir ou armazenar fundos em excesso com o banco federal para obter retornos mais elevados.

Riscos

- Os bancos federais têm que enfrentar custos com acordos de recompra reversa que não são semelhantes aos custos enfrentados por outras contrapartes federais, portanto, essas diferenças de custo devem ser contabilizadas em algum lugar.

- Uma recompra reversa em grande escala pode levar a uma grande desintermediação bancária.

- O acordo de recompra reversa com a contraparte de uma entidade normalmente não tem estabelecimento adequado.

- A saúde financeira das duas partes envolvidas e o valor da garantia não são medidos ou verificados judicialmente.

- A contraparte tem uma chance de inadimplência em sua referida obrigação.

- A garantia dada está sujeita a perder valor devido à volatilidade do mercado e às mudanças no cenário do mercado.

Conclusão

O contrato de compra reversa é um método substituto para fornecer liquidez a uma carteira. É um método para evitar a liquidação de uma carteira para fazer frente à necessidade imprevista de caixa. Também é usado como uma prática eficaz de gestão de caixa.

O reverse repo é um depósito de garantia para o credor de fundos que se provisiona com um escopo de investimento de curto prazo e, dessa forma, também cria uma porta de empréstimo do título para obter certas posições curtas cobertas. Geralmente, visa controlar a oferta de dinheiro na economia como um todo. Eles também são considerados mais seguros porque envolvem principalmente títulos do tesouro.