O que é custo da dívida (Kd)?

O custo da dívida é a taxa de retorno esperada para o detentor da dívida e geralmente é calculado como a taxa de juros efetiva aplicável ao passivo da empresa. É parte integrante da análise de avaliação descontada, que calcula o valor presente de uma empresa descontando os fluxos de caixa futuros pela taxa de retorno esperada para seus detentores de patrimônio e dívida.

- O custo da dívida pode ser determinado antes de impostos ou após impostos.

- A despesa total de juros incorrida por uma empresa em qualquer ano específico é seu Kd antes dos impostos.

- A despesa total de juros sobre o total da dívida disponibilizada pela empresa é a taxa de retorno esperada (antes dos impostos).

- Como as despesas com juros são dedutíveis do lucro tributável, resultando em economia para a empresa, que está disponível para o detentor da dívida, o custo da dívida após os impostos é considerado para determinar a taxa de juros efetiva na metodologia DCF.

- O Kd após os impostos é determinado deduzindo o valor economizado em impostos de despesas de juros.

Custo da fórmula da dívida (Kd)

A fórmula para determinar o Kd antes dos impostos é a seguinte:

Fórmula do custo da dívida antes dos impostos = (Custo total dos juros incorridos / Dívida total) * 100A fórmula para determinar o custo pós-imposto da dívida é a seguinte:

Fórmula do custo da dívida pós-imposto = [(Custo total dos juros incorridos * (1- Taxa efetiva de imposto)) / Dívida total] * 100

Para calcular o custo da dívida de uma empresa, os seguintes componentes devem ser determinados:

- Custo total de juros: agregado das despesas de juros incorridas por uma empresa em um ano

- Dívida total: dívida agregada no final de um ano fiscal

- Taxa efetiva de imposto: taxa média na qual uma empresa é tributada sobre seus lucros

Exemplos

Você pode baixar este modelo em Excel de custo da dívida (para avaliação DCF) aqui - modelo em Excel de custo da dívida (para avaliação DCF)Exemplo 1

Por exemplo, se uma empresa valeu-se de um empréstimo de longo prazo de $ 100 a uma taxa de juros de 4% aa, e um título de $ 200 a uma taxa de juros de 5% aa O custo da dívida da empresa antes dos impostos é calculado da seguinte forma:

(4% * 100 + 5% * 200) / (100 + 200) * 100, ou seja, 4,6%.

Assumindo uma taxa de imposto efetiva de 30%, o custo da dívida após os impostos chega a 4,6% * (1-30%) = 3,26%.

Exemplo # 2

Vejamos um exemplo prático para o cálculo do custo da dívida. Suponha que uma empresa tenha subscrito um título de $ 1.000 com reembolso em 5 anos a uma taxa de juros de 5%. A despesa anual de juros incorrida pela empresa seria a seguinte:

ou seja, a despesa de juros paga pela empresa em 1 ano é de $ 50. A economia em impostos a uma taxa de imposto efetiva de 30% seria a seguinte:

ou seja, a empresa deduziu $ 15 da receita tributável. Portanto, a despesa de juros líquida de impostos resulta em $ 50- $ 15 = $ 35. O custo da dívida pós-impostos é calculado da seguinte forma:

Exemplo # 3

Para a avaliação do DCF, pode ser considerada a determinação do custo da dívida com base na última emissão de títulos / empréstimos disponibilizados pela empresa (ou seja, a taxa de juros sobre títulos v / s dívida disponibilizada). Isso indica o grau de risco da empresa percebido pelo mercado e é, portanto, um melhor indicador dos retornos esperados para o detentor da dívida.

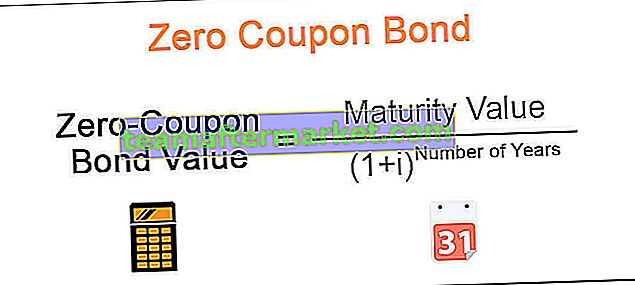

Quando o valor de mercado de um título está disponível, Kd pode ser determinado a partir do rendimento até o vencimento (YTM) do título, que é o valor presente de todos os fluxos de caixa da emissão do título, que é equivalente ao custo antes de impostos de dívida.

Por exemplo, se uma empresa determinou que poderia emitir títulos semestrais de valor de face $ 1.000 e um valor de mercado de $ 1.050, com uma taxa de cupom de 8% (paga semestralmente) com vencimento em 10 anos, então é o antes custo fiscal da dívida. É calculado resolvendo a equação de r.

Preço do título = PMT / (1 + r) ^ 1 + PMT / (1 + r) ^ 2 +… .. + PMT / (1 + r) ^ n + FV / (1 + r) ^ n

ie

O pagamento semestral de juros é

- = 8% / 2 * $ 1000

- = $ 40

Colocando este valor na fórmula fornecida acima, obtemos a seguinte equação,

1050 = 40 / (1 + r) ^ 1 + 40 / (1 + r) ^ 2 +… .. + 40 / (1 + r) ^ 20 + 1000 / (1 + r) ^ 20

Resolvendo a fórmula acima usando uma calculadora financeira ou excel, obtemos r = 3,64%

Então, Kd (antes do imposto) é

- = r * 2 (uma vez que r é calculado para pagamentos de cupons semestrais)

- = 7,3%

Kd (pós-imposto) é determinado como

- 7,3% * (1- taxa de imposto efetiva)

- = 7,3% * (1-30%)

- = 5,1%.

O YTM incorpora o impacto das mudanças nas taxas de mercado no custo da dívida de uma empresa.

Vantagens

- Uma combinação ideal de dívida e patrimônio líquido determina a economia geral para a empresa. No exemplo acima, se os títulos de $ 1000 fossem utilizados em investimentos que gerariam retorno superior a 4%, a empresa gerou lucros com os fundos disponibilizados.

- É um indicador eficaz da taxa ajustada paga pelas empresas e, portanto, ajuda na tomada de decisões de financiamento de dívida / capital. A comparação do custo da dívida com o crescimento esperado na receita resultante do investimento de capital forneceria uma imagem precisa dos retornos gerais da atividade de financiamento.

Desvantagens

- A empresa é obrigada a pagar o principal emprestado junto com os juros. O não pagamento das obrigações da dívida resulta na cobrança de juros penais sobre os atrasos.

- A empresa também pode ser obrigada a destinar caixa / FDs contra tais obrigações de pagamento, o que impactaria os fluxos de caixa livres disponíveis para as operações diárias.

- O não pagamento das obrigações da dívida afetaria adversamente a qualidade de crédito geral da empresa.

Limitações

- Os cálculos não levam em consideração outros encargos incorridos para o financiamento da dívida, como encargos de subscrição de crédito, taxas, etc.

- A fórmula não pressupõe nenhuma mudança na estrutura de capital da empresa durante o período em análise.

- Para entender a taxa de retorno geral para os detentores de dívida, as despesas com juros sobre os credores e o passivo circulante também devem ser considerados.

Um aumento no custo da dívida de uma empresa é um indicador de um aumento no risco associado às suas operações. Quanto maior o custo da dívida, mais arriscada é a empresa.

Para tomar uma decisão final sobre a avaliação de uma empresa, o custo médio ponderado de capital (compreendendo o custo da dívida e o patrimônio líquido) deve ser lido junto com os índices de avaliação, como valor da empresa e valor patrimonial da empresa.