O que é Hostile Takeover?

Uma aquisição hostil é um tipo de aquisição pela empresa-alvo por outra empresa referida como uma empresa adquirente, onde, embora a gestão da empresa-alvo não seja a favor da aquisição, o licitante ainda usa outros canais para adquirir a empresa, como adquirir a empresa por meio de oferta pública de aquisição de ações, por meio de oferta pública direta de compra de ações da empresa-alvo ao preço pré-determinado, superior aos preços de mercado vigentes.

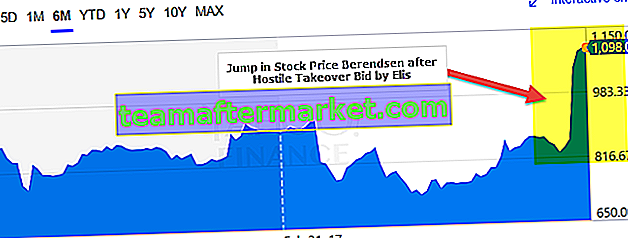

Observamos acima que a Elis, empresa francesa de serviços de lavanderia, fez uma oferta hostil de aquisição avaliando a empresa em mais de 2 bilhões de euros.

Exemplos das principais aquisições hostis de todos os tempos

| AOL e Time Warner | 2000 | $ 164 bilhões | Quando a AOL anunciou que estava assumindo o controle da Time Warner, muito maior e bem-sucedida, foi apontado como um dos maiores negócios do período. |

| Sanofi-Aventis e Genzyme Corp | 2010 | $ 24,5 bilhões | A Sanofi travou uma dura batalha para adquirir a empresa de biotecnologia Genzyme em 2010. Ela precisava oferecer um prêmio significativamente mais alto do que inicialmente desejava e assumiu o controle de cerca de 90% de sua empresa-alvo. |

| Nasdaq OMX / IntercontinentalExchange e NYSE Euronext | 2011 | $ aproximadamente 13,4 bilhões | Em 2011, a NASDAQ e a Intercontinental Exchange queriam adquirir a NYSE com uma oferta não solicitada. No entanto, a Nasdaq teve que retirar sua oferta em meio a uma diretiva da Divisão Antitruste do Departamento de Justiça dos EUA |

| Icahn Enterprises e Clorox | 2011 | Aproximadamente. $ 12,6 bi | Anos atrás, Carl Icahn lançou uma oferta de aquisição hostil contra a Clorox. Ele se ofereceu para assumir o controle por US $ 7,65 por ação, o que representava um prêmio de cerca de 12%. A Clorox rejeitou a oferta e usou uma estratégia de pílula de veneno para se proteger de várias ofertas desse tipo no futuro. |

Estratégias para uma aquisição hostil

Uma empresa com o objetivo de uma aquisição hostil pode abordar isso de duas maneiras principais, ou seja , oferta pública e luta de proxy .

# 1 - Oferta Pública

A OPA quando uma empresa ou grupo de investidores oferece a compra da maioria das ações da empresa-alvo com um prêmio em relação ao preço de mercado e essa oferta é feita ao conselho de administração, que pode rejeitá-la. Nessas circunstâncias, o licitante pode fazer a oferta diretamente aos acionistas. Os acionistas, por sua vez, podem decidir aceitar a oferta se julgarem mérito nela. Somente quando a maioria dos acionistas decidir aceitar a oferta, ocorre a venda das ações.

# 2 - Batalha de proxy

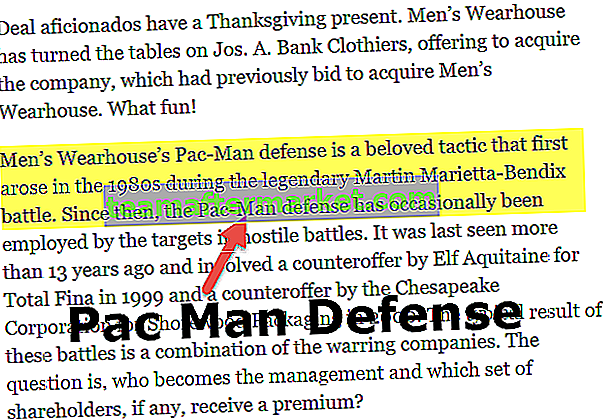

A Batalha de Proxy, por outro lado, é uma luta bastante hostil pelo controle de uma organização.

O diagrama da árvore de decisão acima mostra todo o processo que está por trás da oferta pública de aquisição hostil. A oferta direcionada é considerada hostil quando o licitante deliberadamente opta por não informar a empresa-alvo sobre a oferta não solicitada. Naturalmente, em tal cenário, um concurso de procuração também será considerado inadmissível pela administração existente. Mesmo uma compra de 5% de ações da empresa-alvo ou o que é denominado como uma “posição de controle” pode ser considerada hostil ou amigável, dependendo da situação. Na verdade, é a intenção por trás da compra da Toehold que determina como a aquisição hostil é vista. Ainda pode ser denominado como amigável se a compra for motivada por uma redução dos custos de transação ou obtenção de uma posição estratégica no leilão. Contudo,se um toehold comprado com a intenção de ganhar autoridade sobre a gestão será definitivamente considerado hostil. O caminho da aquisição hostil parece estar cheio de reviravoltas. Uma oferta que começou como amistosa no início também pode se tornar hostil no devido tempo.

Estratégias de defesa de aquisição hostil

Uma vez que esta oferta de aquisição hostil não é bem-vinda, a empresa-alvo adota várias estratégias de defesa de aquisição hostil (fatores reativos, bem como preventivos), tais como-

# 1 - Defesa do Macarrão

Um nome bastante apelativo, não é? Numa frente mais técnica, a defesa do macarrão envolve uma empresa que emite um grande número de títulos com a situação de que eles devem ser resgatados a um preço alto se a empresa for adquirida. Quando os títulos de uma empresa são resgatados a um preço excessivamente mais alto, o negócio parece economicamente pouco atraente. Essa estratégia defensiva funciona em duas frentes. Depois de tornar o negócio pouco atraente, ele também limita os poderes do comprador potencial. A expansão do macarrão quando cozido tem sido usada como alegoria para retratar que o resgate de títulos a preços mais altos aumenta o custo da aquisição hostil. Na verdade, é um osso duro de roer para um comprador em potencial quando o preço de resgate do título aumenta.

Suponhamos que a empresa A esteja tentando adquirir à força a empresa B. A administração da empresa-alvo não deseja prosseguir com o negócio porque pode não parecer muito atraente para eles ou eles não têm a confiança adequada de que A será capaz para gerir a empresa com sucesso. Temores adicionais de reestruturação corporativa e demissões também são grandes. Nesse caso, a empresa B pode decidir adotar a estratégia do macarrão. Eles podem emitir títulos de US $ 100 milhões que serão resgatáveis a 200% do valor de face. Portanto, quem quer que tenha investido $ 2.000 terá que receber $ 4.000, o que aumentará o custo geral de aquisição e acabará por dissuadir o adquirente de prosseguir com a oferta.

# 2 - Pílula Venenosa

Uma Poison Pill é um mecanismo de defesa popular para uma “empresa-alvo”, em que usa a questão do direito do acionista como uma tática para tornar a aquisição hostil cara ou menos atraente para os invasores. Essa estratégia também atua como uma ferramenta para diminuir a velocidade de potenciais tentativas hostis no futuro. As pílulas venenosas são geralmente adotadas pelo conselho de administração sem a aprovação dos acionistas. Ele também vem com uma disposição que os direitos associados podem ser alterados ou resgatados pelo conselho quando necessário. Isso para obrigar indiretamente a negociações diretas entre o adquirente e o Conselho, de modo a construir bases para um melhor poder de barganha.

Carl Icahn, um investidor institucional, pegou a Netflix desprevenida em 2012, ao adquirir 10% de participação na empresa. Este último respondeu emitindo um plano de direitos do acionista como uma “pílula venenosa”, um movimento que irritou Carl Icahn ao extremo. Um ano depois, ele reduziu sua participação para 4,5% e a Netflix encerrou seu plano de emissão certo em dezembro de 2013

fonte: money.cnn.com

# 3 - Política de terra queimada

Política da Terra Arrasada é um termo emprestado da linguagem militar. Na maioria das vezes nas forças armadas, os generais ordenam aos soldados que destruam tudo e qualquer coisa que possa ser de uso potencial para o exército adversário. Nessa tática defensiva, as empresas vendem seus ativos mais importantes ou obrigam as empresas adquirentes a firmarem obrigações contratuais de longo prazo.

# 4 - Pára-quedas dourado

Tecnicamente, Golden Parachute é definido como um contrato entre a Companhia e sua alta administração que prevê aos executivos benefícios consideráveis em caso de rescisão deste em decorrência da reestruturação. Esses benefícios geralmente incluem bônus em dinheiro, opções de ações, um pacote de aposentadoria, benefícios médicos e, claro, uma bela indenização. Ele também é usado como uma ferramenta para um mecanismo anti-aquisição ou pílula venenosa para dissuadir qualquer fusão potencial. A quantidade de benefícios ou compensação prometida ao crème-de-la-crème da empresa pode levar muitos compradores a mudar sua decisão hostil de aquisição.

Desde que a Verizon concordou em comprar o Yahoo, a indústria tem estado alvoroçada com o exorbitante Golden Parachute que Marissa Mayer (CEO do Yahoo) lançaria caso a primeira decida demiti-la.

fonte: Yahoo Schedule 14A

# 5 - Joia da coroa

Esta é uma estratégia bastante semelhante à Política da Terra Queimada. Nesse caso, a venda de ativos pela empresa-alvo durante uma oferta hostil é focada principalmente em seus ativos mais valiosos (joia da coroa). Isso é feito com a suposição de que a venda de tais ativos tornará a empresa menos atraente para os potenciais adquirentes. Isso pode eventualmente obrigar a empresa compradora a retirar a oferta.

No entanto, há outra maneira de implementar essa estratégia. A empresa-alvo opta por vender seus ativos mais valiosos para uma empresa amigável, também conhecida como White Knight e, posteriormente, quando a empresa adquirente desiste de sua decisão de uma aquisição hostil, a empresa-alvo compra novamente seus ativos do White Knight em um prazo pré-determinado preço.

# 6 - Armadilha para lagostas

Outro mecanismo de defesa popular é a Lobster Trap. Nesse caso, a empresa-alvo emite um mandato no qual os indivíduos com mais de 10% de títulos conversíveis (inclui títulos conversíveis, ações preferenciais conversíveis e bônus de subscrição) são dissuadidos de transferir esses títulos para ações com direito a voto. Aqui, indivíduos com mais de 10% de propriedade simbolizam peixes grandes ou lagostas.

Efeito da aquisição hostil sobre os acionistas

Normalmente, as ações da empresa-alvo aumentam. Quando um grupo de investidores ou empresas adquirentes percebe que a administração não está maximizando o valor para os acionistas, eles abordam diretamente os acionistas para comprar suas ações com um prêmio em relação ao valor de mercado. Ao mesmo tempo, eles se engajam em certas táticas para derrubar a gestão e criar uma noção entre o público, a mídia e os acionistas de que a nova gestão é a necessidade do momento.

Como podemos ver, o preço das ações de Berendsen saltou após a oferta pública de aquisição hostil de 2 bilhões de euros por Elis.

fonte: Yahoo Finance

Com isso, há uma demanda adicional por ações no mercado. O que se segue é uma luta acirrada pelo controle da empresa. As aquisições hostis não passam de uma batalha contra a gestão existente. Somente quando os acionistas têm a perspicácia para julgar a visão da administração em justaposição aos lucros atraentes oferecidos por uma aquisição hostil, é que algum valor pode ser obtido a partir dela.

Os aumentos do preço das ações seguem um caminho bastante complicado no processo de recompra de ações. Mesmo que as aquisições hostis sejam eventualmente feitas, elas envolvem a administração para fazer certas ofertas que são amigáveis para os acionistas. Normalmente, essas ofertas são feitas para que os acionistas rejeitem a oferta pública hostil.

Na maioria das vezes, essas ofertas incluem dividendos especiais, recompra de ações e spin-offs. Todas essas medidas aumentam o preço das ações no curto e no longo prazo. Vamos tentar entender cada uma dessas ofertas em detalhes. Os dividendos especiais são pagamentos únicos aos acionistas. Isso aumenta o sentimento dos acionistas e faz com que as ações pareçam mais atraentes principalmente nos cenários em que as taxas de juros estão em baixa. A recompra de ações cria um aumento na demanda por ações e reduz sua oferta. Spinoffs são decisões estratégicas para alienar unidades de negócios não essenciais para mostrar avaliações mais altas e fornecer uma visão e negócios mais focados para os acionistas.

Conclusão

Embora a maioria das empresas tenha travado uma dura batalha contra aquisições hostis, não está exatamente claro por que o fazem. Muitos especialistas e analistas consideram que, como os adquirentes pagam aos acionistas um prêmio sobre o preço das ações, é sempre benéfico para a empresa-alvo. Outro lado da história é que os licitantes assumem dívidas enormes para conseguir fundos a fim de pagar o valor do prêmio aos acionistas da empresa-alvo. Isso, por sua vez, reduz o valor da ação da empresa adquirente.

No entanto, alguns analistas opinam que as aquisições hostis têm um efeito adverso na economia em geral. Quando uma empresa assume outra à força, a administração pode ter limitado ou nenhum conhecimento do modelo de negócios da empresa-alvo, sua cultura de trabalho ou tecnologia. Basicamente, será uma aquisição sem sinergias e tal atividade de M&A nunca poderá ser bem-sucedida no longo prazo.

Em uma aquisição hostil, tanto a empresa-alvo quanto a empresa adquirente incorrem em altos custos em todos os níveis. A empresa-alvo vive com um medo constante de uma aquisição hostil, o que cria um sentimento de insegurança entre elas e impede o seu funcionamento progressivo. Como resultado, as empresas-alvo colocam muitos custos na implementação de estratégias de defesa.

No entanto, o resultado de aquisições hostis, como qualquer outra Fusão e aquisição, não pode ser generalizado e, portanto, é difícil tirar uma conclusão se elas foram bem-sucedidas ou não. A análise de custo-benefício deve ser feita caso a caso. Algumas das aquisições hostis foram condenadas, enquanto outras resultaram na consolidação da indústria e empresas razoavelmente fortes.