Lista das 3 principais carreiras em gerenciamento de risco

Abaixo estão algumas das carreiras / empregos de gerenciamento de risco que uma pessoa pode optar por -

A carreira de gestão de risco refere-se à identificação e avaliação do risco de forma a realizar investimentos produtivos e atenuar o perigo causado pelas instabilidades, tanto externas como internas. O risco está presente em todo o negócio e costuma custar muito caro se assumido de maneira trivial. No mundo financeiro, este trabalho de gerenciamento de risco desempenha um papel significativamente único, conforme claramente manifestado por várias crises financeiras, ele domina a economia em geral, enfraquece-a e os choques são sentidos em uma série de mercados com economias emergentes testemunhando alguns danos graves .

Carreira de gerenciamento de risco é uma das áreas mais investidas e altamente conceituadas em toda a organização, simplesmente por causa da gravidade da indústria e sua importância na geração de lucros. O trabalho de gerenciamento de risco tem tradicionalmente desempenhado um papel muito importante na sincronização da política de base com os objetivos de crescimento da empresa, sendo uma âncora de progresso e um agente de avanço, devido aos esforços analíticos, de pesquisa e de modelagem.

Algumas carreiras / empregos de gerenciamento de risco importantes na indústria são;

Carreira nº 1 - Analista de Risco de Operações

O risco operacional refere-se à possibilidade de danos resultantes de procedimentos, políticas ou processos insuficientes ou errados. Pode surgir devido a falha do sistema, erro humano ou qualquer evento que possa ameaçar o fluxo de negócios. Perdas decorrentes de fraude interna / externa, danos a ativos físicos, falha de sistema, etc. podem ser denominadas como risco operacional. Em comparação com outros tipos de riscos, este é muito difícil de determinar e controlar.

Responsabilidades

- Sincronize a política operacional da empresa com os requisitos regulamentares.

- Estude bem todos os riscos operacionais que ameaçam o negócio, ao mesmo tempo monitore e eduque a todos sobre as consequências.

- Trabalhe com diferentes departamentos para entender e identificar áreas críticas de uma perspectiva de negócios.

- Manter a documentação de todas as auditorias de riscos, revisões e medidas de controle tomadas, sugerindo melhorias nos procedimentos.

- Faça a ligação com outras equipes de risco para entender sua participação no risco operacional, encontrando assim maneiras de suavizar a influência geral do risco operacional.

- Realize avaliações de risco operacional em unidades de negócios regularmente.

- Mantenha-se atualizado sobre as melhores práticas do setor

Salário

- O salário médio dos profissionais de risco de operações nos Estados Unidos é de cerca de US $ 84.282 por ano

Qualificação e habilidades necessárias

- Mestrado com foco em assuntos essenciais como matemática, estatística, finanças empresariais.

- Além disso, certificações profissionais como FRM, PRM são altamente preferidas

- Alta aptidão estatística com habilidades rápidas de tomada de decisão

- Um bom aluno com habilidade para liderar uma equipe.

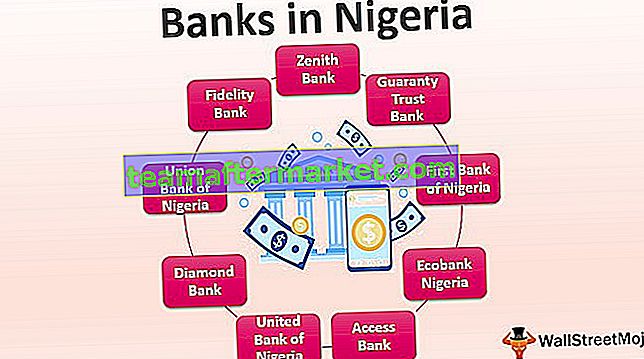

Empresas que contratam analista de risco operacional

- Quatro grandes, ou seja, PWC, Deloitte, KPMG

- Todos os bancos de investimento, empresas de pesquisa e sell-side

- Fundos de pensão e seguro

Positivos

- Fluxo de negócios seguro, eficiente e eficaz.

- Maior obediência regulatória e conduta satisfeita com conformidade.

- Perdas mais baixas por conta de ações preventivas

Negativos

- O risco operacional é um dos mais complexos de monitorar e gerenciar. Tradicionalmente, as empresas têm lutado para sincronizar seu risco operacional com o risco central que rege a estrutura, principalmente por conta da dificuldade enfrentada em compreender e avaliar toda a gama de fatores inextricáveis que contribuem para o risco operacional.

Crescimento do emprego e perspectivas

- Com o advento do aprendizado de máquina e da análise de dados, as empresas estão se adaptando cada vez mais a métodos avançados de mitigação de riscos e encontrando maneiras de simplificar e integrar os processos operacionais. Como tal, a demanda por profissionais de risco de operações é alta e só aumentará.

Carreira nº 2 - Analista de risco de mercado

O risco de mercado refere-se à possibilidade de ocorrência de perdas devido a fatores externos que fogem ao controle das empresas. Por exemplo, risco de colapso econômico ou mudanças nas taxas de juros. Também é chamado de risco sistemático e não pode ser mitigado por meio da diversificação / variância mínima da carteira. Medido principalmente pelo uso de vários métodos de valor em risco [VAR] e testes de estresse, ele ajuda as empresas a entender o principal risco que ameaça os mercados e, consequentemente, sua própria posição.

Responsabilidades

- Realizar modelagem estatística usando técnicas de VAR para estudar a possibilidade de retornos e perdas de um determinado investimento e explorar novos caminhos para o investimento potencial.

- Pesquise com sagacidade as tendências de mercado e ajude a sincronizar a estratégia de crescimento das empresas com os movimentos futuros estimados.

- Preparar relatórios de tal análise e apresentá-los às partes interessadas

- Faça a ligação com a mesa de operações e conduza uma avaliação abrangente das estratégias.

- Esta carreira ajuda a construir uma infraestrutura de gerenciamento de risco forte.

Qualificação e qualificação esperadas

- Mestrado em engenharia com foco em matemática, estatística aplicada, finanças quantitativas ou economia.

- Habilidades de computação avançada com conhecimento de linguagem de programação

- Apareceu ou deseja comparecer para o exame FRM / CFA

- Forte capacidade de raciocínio com aptidão estatística acima da média

- Um aluno perspicaz com o desejo de liderar uma equipe de pesquisadores

Empresas que contratam

- Os quatro grandes e todos os bancos de investimento.

- As empresas de pesquisa e venda / compra.

- Os fundos de pensões e seguros.

Salário / Compensação

- O salário médio para profissionais de risco de mercado nos Estados Unidos é de cerca de $ 102.274

Positivos

- O risco de mercado é uma das maiores ameaças que a indústria enfrenta hoje. As empresas estão cada vez mais conscientes da necessidade de se proteger das incertezas do mercado e de seus efeitos nocivos. Conforme demonstrado por recessões anteriores e ligações vulneráveis claramente expostas entre os mercados, as empresas hoje sabem muito bem que uma estrutura de risco fraca pode causar estragos em seus negócios, forçando-os a fechar.

Negativos

- O risco de mercado é o resultado de uma virada imprevisível de eventos, como queda nos mercados. É como a previsão do tempo; toda a quantidade de dados e estatísticas pode se provar insuficiente com uma pausa ruim. Como visto na crise imobiliária, um simples caso de risco de garantia pode se transformar em risco de mercado completo.

Crescimento e demanda de empregos

- Desde a crise, a demanda por profissionais de risco de mercado tem sido incrivelmente alta, como resultado da estrutura regulatória adicional e dos requisitos de conformidade. De acordo com alguns especialistas, a demanda deve permanecer estável, já que é uma indústria amadurecida em comparação com outras disciplinas.

- Quanto às perspectivas futuras, a necessidade de profissionais que possuam alta perspicácia estatística e realmente entendam o jogo dos números estará em ascensão

Carreira # 3 - Analista de risco de crédito

O risco de crédito refere-se à possibilidade de perda decorrente da inadimplência do tomador. Simplificando, é o risco de o credor não receber de volta o valor principal e os juros devidos. No início, pode não ser possível prever quem ficará inadimplente ou deixará de cumprir as obrigações contratuais, mas avaliar e administrar adequadamente as possibilidades pode mitigar os danos potenciais. É medido com base na capacidade geral de reembolso do mutuário de acordo com os termos do contrato.

Responsabilidades

- Analisar as demonstrações financeiras e de fluxo de caixa, assim, realizar uma análise de índice, liquidez e taxa de retorno

- Avalie a consulta de crédito, novas solicitações e conduza a devida diligência

- Prepare um relatório com base nessas avaliações e compartilhe-o com todas as partes interessadas

- Prever os movimentos do mercado e ajudar a sincronizar as políticas de crescimento das empresas com as tendências futuras do mercado.

- Certifique-se de que as políticas das empresas estejam em total conformidade com os requisitos regulamentares.

- Fique atualizado com as políticas de empréstimos das empresas e recomende melhorias, se houver.

- Conciliando contas e atualizando registros nos sistemas internos.

Conjunto de qualificação e habilidades necessárias

- Bacharelado com foco em estatística, matemática ou finanças empresariais. O grau de mestre é o preferido.

- Forte aptidão quantitativa e capacidade de raciocínio

- Compreensão concreta dos índices e capacidade de implementá-los em situações do mundo real

- Habilidades avançadas de computação, conhecimento de codificação é preferível.

- Um aluno perspicaz com a capacidade de escrever longas descrições e recomendar para a empresa negócios lucrativos

Empresas que contratam

- Quatro grandes

- Todos os bancos de investimento e empresas de pesquisa

- Pensões e seguradoras, etc.

Salário / Compensação

- O salário médio anual de um analista de crédito é de cerca de US $ 82.900

Estatísticas e perspectivas de emprego

- É uma profissão muito lucrativa, com excelentes oportunidades de crescimento, pois os negócios estão progredindo e as economias estão crescendo, as pessoas estão sentindo mais necessidade de contrair empréstimos.

- De acordo com o Bureau of Labor Statistics, em maio de 2011, havia 59.140 profissionais de risco de crédito nos Estados Unidos, e as tendências mostram que o futuro das carreiras nesse setor está crescendo e continuará crescendo.

Positivos

- Devido à ampla natureza de sua base acadêmica e experiência, os analistas de crédito têm a capacidade de trabalhar em uma série de carreiras financeiras diversas, por exemplo, imóveis, commodities e finanças de corretagem, departamentos de crédito de varejo, crédito automotivo e departamentos de empréstimos, etc. é uma grande vantagem de ser um analista de crédito.

Negativos

- É um trabalho muito estressante. Como profissional de crédito, sua análise terá um papel fundamental na decisão da taxa de empréstimo do solicitante e se ele obtém um empréstimo de valor integral ou simplesmente uma linha de crédito. A responsabilidade é enorme e o perfil exige muito trabalho e, por isso, não pode ser considerado levianamente.

Conclusão

Com o advento de novas tecnologias e inovações, as empresas hoje estão cada vez mais expostas a várias ameaças internas e externas. Como tal, estão investindo cada vez mais nas áreas de prevenção de perdas com essas ameaças e tomando medidas preventivas em uma escala maior do que antes. Enquanto lutam pelo cenário de negócios da nova era, eles querem ter certeza de que seu poder de absorção de choque é incomparável e, portanto, atendendo a essa área crítica com maior interesse.