Definição de vínculo de agência

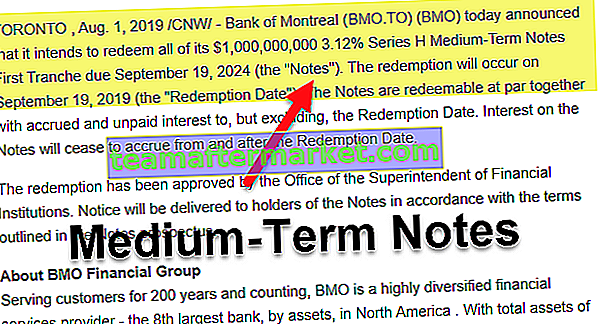

Um título de agência é aquele emitido por uma agência governamental e tende a ser relativamente mais líquido em comparação com outros títulos. No entanto, normalmente são menos líquidos do que os títulos do tesouro e não têm a mesma garantia federal total. Os títulos de agências oferecem taxas de juros mais altas em comparação com o tesouro, enquanto a relativa falta de liquidez pode torná-los inadequados para alguns investidores.

Tipos de títulos de agência

A seguir estão os tipos de títulos de agência.

# 1 - Emitido por Agência do Governo Federal

Isso inclui administração de habitação federal (FHPA), administração de pequenas empresas (SBA), associação nacional de hipotecas do governo (GNMA ou Ginnie Mae ). Títulos emitidos por agências do governo federal geralmente garantidos pelo governo federal semelhantes aos títulos do tesouro.

# 2 - Emitido por empresa patrocinada pelo governo

Inclui a associação nacional de hipotecas federais (Fannie Mae), hipotecas de empréstimos imobiliários federais (Freddie Mac), bancos de crédito agrícolas federais, corporação de financiamento e banco de empréstimos imobiliários federais. GSE são organizações quase-governamentais criadas para aumentar a disponibilidade de crédito e reduzir o custo de financiamento para setores específicos da economia.

Isso acabará resultando na redução do risco geral de perda de capital para os investidores. Essas entidades são supervisionadas, mas não administradas diretamente pelo governo federal. São de propriedade privada e constituídas com fins lucrativos, fornecendo liquidez aos tipos de mercado de capitais. Nesse sentido, investem em capital social e títulos de dívida garantem MBS, adquirem empréstimos e os mantêm em carteira, e cobram taxas de garantia e outros serviços.

Recursos de títulos de agência

- A Fannie Mae e o Freddie Mac estão altamente expostos ao mercado de títulos lastreados em hipotecas. Quando a inadimplência das hipotecas aumentou durante as crises das hipotecas subprime, essas entidades sofreram perdas significativas. Posteriormente, sua incapacidade de levantar capital e cumprir suas obrigações quase levou ao colapso, o que interrompeu enormemente o mercado imobiliário e de empréstimos hipotecários dos EUA. Para evitar a eventualidade, o governo dos EUA os forçou a um resgate.

- Ginnie Mae desempenha uma função semelhante, no entanto, é uma agência governamental federal e, portanto, goza de garantia federal total, enquanto as outras 2 entidades não. Como GSE, são entidades independentes e com fins lucrativos. Eles gozam de uma garantia federal implícita que incentiva os investidores a oferecer condições mais favoráveis. Isso foi testado na crise das hipotecas subprime de 2007.

- O governo federal fez injeções de dinheiro significativas na Fannie Mae e na Freddie Mac e, em setembro de 2008, ambas as entidades foram colocadas sob tutela.

- Como conservador, o governo dos EUA e a FHFA (que regula os mercados hipotecários secundários do país) impuseram vários controles sobre essas entidades.

Estrutura de títulos de agência

- Obrigações de agências com taxa de cupom fixo: Paga uma taxa de juros fixa em intervalos regulares, como trimestral ou anual, semestralmente.

- Obrigações de agências de taxa de cupom variável ou flutuante: Onde as taxas de juros são ajustadas periodicamente. Os ajustes são geralmente vinculados a algumas taxas de referência, como rendimentos de títulos do Tesouro dos EUA ou LIBOR, EURIBOR de acordo com uma fórmula predeterminada

- O título de agência de cupom zero é emitido por agências para atender às necessidades de financiamento de curto prazo e é emitido com desconto no início e resgatável ao par durante o vencimento.

- Títulos de agências resgatáveis : a maioria deles não são resgatáveis e são sensíveis a mudanças nas taxas de juros, ou seja, quando as taxas de juros aumentam, os preços dos títulos de agências caem e vice-versa. Esses títulos são diferentes de outros, pois os emissores podem resgatar o título antes do vencimento a um preço de resgate inferior ao preço de mercado atual. Isso geralmente acontece em um momento em que as taxas de juros estão caindo, pois o emissor tem a opção de resgatar os títulos anteriores com taxas de juros mais altas, tomando empréstimos à taxa de juros mais baixa e usando os recursos para pagar os investidores.

Vantagens de títulos de agência

- Menor risco de crédito: embora não representem a plena fé e a garantia de crédito dos títulos de agências do governo dos Estados Unidos, são percebidos como acarretando riscos de crédito menores porque são emitidos e garantidos por uma agência governamental e trazem uma garantia governamental implícita e explícita. Eles também garantem os juros e o pagamento do principal dos títulos que vendem. Juntas, essas entidades garantem metade das hipotecas pendentes de US $ 12 trilhões nos Estados Unidos.

- Maior retorno: eles fornecem taxas de empréstimo mais favoráveis do que qualquer outro tipo de título devido aos maiores riscos de crédito associados.

- Fonte favorável de financiamento: Esses títulos ajudam a financiar projetos relevantes para a política pública, como agricultura, pequenos negócios ou empréstimos para compradores de casas. Eles fornecem suporte a setores da economia que, de outra forma, poderiam ter dificuldades para encontrar fontes de financiamento acessíveis.

- Infundir liquidez: Fannie Mae e Freddie Mac apoiam a liquidez no mercado imobiliário dos EUA. Especificamente, eles compram hipotecas de credores, como bancos, e as reembalam em títulos e depois as vendem aos investidores.

- Isenção de impostos locais: os juros da maioria das emissões de títulos de agências estão isentos de impostos estaduais e locais, mas é importante que os investidores entendam as consequências fiscais antes de investir.

- Classificação de crédito mais alta: como a agência emissora apóia um título de agência, ela pode receber uma classificação de crédito alta por agências de classificação reconhecidas e, portanto, são vistas por algumas como obrigações morais do governo federal.

Desvantagens

- Requisito de capital mínimo: Há uma limitação no valor mínimo de capital a ser investido em títulos de agências, ou seja, um investimento mínimo de $ 25.000 é exigido em títulos da Agência Ginnie Mae, o que significa que um investidor com carteiras de investimento pequenas não pode investir nesses títulos.

- De natureza complexa - Algumas emissões de títulos de agências têm características que as tornam mais “estruturadas” e complexas por natureza, o que reduz ainda mais a liquidez desses investimentos e os torna inadequados para investidores individuais.

- Totalmente tributável - Os emissores de títulos públicos, como as entidades GSE Freddie Mac e Fannie Mae, são totalmente tributáveis de acordo com a regulamentação local ou estadual. Os ganhos ou perdas de capital na venda de títulos de agências são tributados de acordo com os regulamentos fiscais.

Conclusão

Os títulos de agências estão sujeitos a riscos de taxa de juros, liquidez, reinvestimento, crédito, chamada, inflação, mercado e outros macroeventos semelhantes a outros títulos de renda fixa.