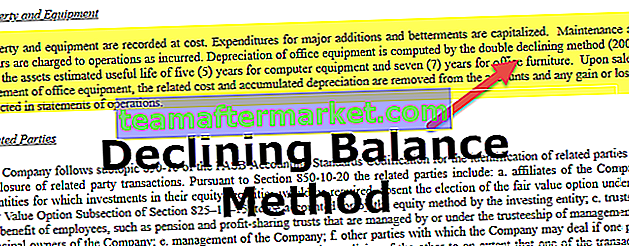

O Método do Saldo Dupla Declínio é um dos métodos acelerados utilizados para o cálculo do valor da depreciação a ser cobrado na demonstração do resultado da empresa e é calculado multiplicando o valor contábil do ativo pela Taxa de depreciação pelo método linear e 2

Método de depreciação de saldo decrescente duplo

Um método de saldo decrescente duplo é uma forma de método de depreciação acelerada em que o valor do ativo é depreciado ao dobro da taxa que é feito no método linear. Como a depreciação é feita em uma taxa mais rápida (duas vezes para ser preciso) do método linear, ela é chamada de depreciação acelerada.

No entanto, a depreciação acelerada não significa que a despesa de depreciação também será maior. O ativo será depreciado pelo mesmo valor; entretanto, será contabilizado como despesa mais alto nos primeiros anos de sua vida útil, enquanto a despesa de depreciação será menor nos anos posteriores em comparação ao método de depreciação linear.

Fórmula do método de equilíbrio decrescente duplo

Usando o método de saldo decrescente duplo, a depreciação será:

- Fórmula do método de balanço decrescente duplo = 2 X custo do ativo X taxa de depreciação ou

- Fórmula de saldo decrescente duplo = 2 x custo do ativo / vida útil

Como calcular a depreciação do saldo decrescente duplo

A seguir estão as etapas envolvidas no cálculo da despesa de depreciação usando um método de declínio duplo.

- Determine o custo inicial do ativo no momento da compra.

- Determine o valor residual do bem, ou seja, o valor pelo qual o bem pode ser vendido ou alienado após o término de sua vida útil.

- Determine a vida útil ou funcional do ativo

- Calcular a taxa de depreciação, ou seja, 1 / vida útil

- Multiplique o valor contábil do período inicial por duas vezes a taxa de depreciação para encontrar a despesa de depreciação

- Deduza a despesa de depreciação do valor inicial para calcular o valor do período final

- Repita as etapas acima até que o valor residual seja alcançado

Exemplo de método de declínio duplo

Suponha que uma empresa tenha comprado uma máquina por $ 100.000. Eles estimaram a vida útil da máquina em 8 anos com um valor residual de $ 11.000.

Agora, de acordo com o método linear de depreciação:

- Custo do ativo = $ 100.000

- Valor residual = $ 11.000

- A vida útil do ativo = 8 anos

- Taxa de depreciação = 1 / vida útil * 100 = (1/8) * 100 = 12,5%

Fórmula de saldo decrescente duplo = 2 X Custo do ativo X Taxa de depreciação.

Aqui, será 2 x 12,5% = 25%

- Depreciação do ano 1 = $ 100.000 X 25% = $ 25.000

- Depreciação do ano 2 = $ 75.000 x 25% = $ 18.750

A conta de depreciação do balanço patrimonial será a seguinte ao longo dos 8 anos de vida útil da máquina:

Na tabela acima, pode-se verificar:

- Na fórmula do saldo decrescente duplo, a taxa de depreciação permanece a mesma e é aplicada ao valor final do último ano

- O valor de depreciação do saldo decrescente duplo continua diminuindo ao longo da vida do ativo

- A despesa final de depreciação com saldo decrescente duplo foi de $ 2.348, que é inferior aos $ 3.338 reais (25% de $ 13.348). Foi feito para manter o valor residual estimado

Como ajustar os encargos de depreciação no balanço patrimonial, na demonstração do resultado e na demonstração do fluxo de caixa?

Agora, veremos em detalhes como essa despesa é cobrada no balanço patrimonial, na demonstração do resultado e na demonstração do fluxo de caixa. Tomemos o exemplo do saldo decrescente duplo da máquina:

- Quando a máquina é comprada por $ 100.000, o dinheiro e os equivalentes a dinheiro são reduzidos em $ 100.000 e movidos para a linha de imobilizado do balanço patrimonial.

- Ao mesmo tempo, uma saída de $ 100.000 é mostrada na demonstração do fluxo de caixa.

- Agora, $ 25.000 serão cobrados na demonstração do resultado como despesa de depreciação no primeiro ano, $ 18.750 no segundo ano e assim por diante por 8 anos contínuos. Embora todo o valor seja pago pela máquina no momento da compra, a despesa é cobrada ao longo de um período de tempo.

- A cada ano a respectiva despesa de depreciação é adicionada a uma conta de contrapartida do balanço patrimonial, ou seja, Imobilizado. Isso é chamado de depreciação acumulada. Isso é para reduzir qualquer valor contábil do ativo. Assim, após o 1º ano, a depreciação acumulada será de $ 25.000. Após o 2º ano será de $ 43.000, e assim por diante, até o final do 8º ano, será de $ 89.000.

- Depois que a vida útil da máquina terminar, o valor contábil do ativo será de apenas $ 11.000. A administração irá vender o ativo, e se for vendido acima do valor residual, um lucro será registrado na demonstração do resultado ou então uma perda se vendido abaixo do valor residual. O valor auferido após a venda do ativo será demonstrado como entrada de caixa na demonstração do fluxo de caixa, e o mesmo será lançado na linha de caixa e equivalentes de caixa do balanço patrimonial.

Quando o Método de Declínio Duplo é usado?

O método do saldo decrescente duplo é usado em duas circunstâncias:

- Quando o ativo é utilizado em uma taxa mais rápida nos anos iniciais de sua vida útil

- Quando a empresa pretende reconhecer a despesa na fase inicial para reduzir a lucratividade e, assim, diferir os impostos

Desvantagens do Método de Depreciação de Declínio Duplo

O método do saldo decrescente duplo tem algumas desvantagens sobre o método da linha reta:

- É um pouco complexo do que o método de linha reta mais tradicional e mais simples.

- A maioria dos ativos é utilizada de forma consistente ao longo de sua vida útil, portanto não faz sentido depreciá-los a uma taxa acelerada. Além disso, não reflete o uso real do ativo.

- Um método de saldo decrescente duplo distorce a lucratividade. A empresa menos lucrativa nos primeiros anos do que nos anos posteriores; assim, será difícil mensurar a real rentabilidade operacional da Companhia.

Conclusão

Um método de depreciação de saldo decrescente duplo é um método de depreciação acelerada que pode ser usado para depreciar o valor do ativo ao longo da vida útil do ativo. É um método um pouco complexo do que o método linear de depreciação, mas é útil para diferir o pagamento de impostos e manter a lucratividade baixa nos primeiros anos.