O que é Return on Invested Capital (ROIC)?

O retorno sobre o capital investido (ROIC) é um dos índices de rentabilidade que nos ajuda a entender como a empresa está usando seu capital investido, ou seja, patrimônio líquido e dívida, gerando lucro no final do dia. A razão pela qual esse índice é tão importante para os investidores antes do investimento é porque esse índice dá a eles uma ideia sobre em qual empresa investir termos de transformar seu capital em renda.

Ao calcular essa proporção, uma coisa que você precisa lembrar é se você está tomando a receita básica do negócio (ou seja, na maioria das vezes, a “receita líquida” da empresa) como uma grade de medição. O negócio pode gerar receitas de outras fontes, mas se não for a partir de suas operações principais, não deve ser levado em consideração.

O ROIC da Home Depot mostra uma tendência de alta e atualmente está em 25,89%. O que isso significa para a empresa e como isso impacta o processo de tomada de decisão dos investidores?

ROIC Formula

Fórmula ROIC = (Lucro Líquido - Dividendo) / (Dívida + Patrimônio)

Vamos pegar cada item da equação e explicar resumidamente o que são.

Como empresa ou como investidor, se quiser calcular esse índice, a primeira coisa que você precisa levar em consideração é o Lucro Líquido. Esse Lucro Líquido deve vir das principais operações do negócio. Isso significa que “Ganhos de transações em moeda estrangeira” ou Ganhos de outras transações de moeda ”não seriam incluídos no Lucro Líquido.

Se você achar que há muitas receitas de outras fontes, calcule o Lucro operacional líquido após impostos (NOPAT). Você não encontrará o NOPAT nas demonstrações financeiras, mas pode calculá-lo seguindo esta fórmula simples -

Além disso, dê uma olhada no Guia de análise de razão.

Fórmula NOPAT = Renda operacional antes do imposto * (1 - imposto)

Agora, como você obteria o valor da Receita Operacional? Para descobrir o lucro operacional, você precisa examinar a demonstração do resultado e descobrir o lucro operacional ou o lucro operacional. Vamos entender isso com um exemplo ROIC -

| Em US $ | |

| Receita bruta | 50.000.000 |

| (-) Custos diretos | (12,00.000) |

| Margem Bruta (A) | 38,00.000 |

| Renda | 700.000 |

| (+) Despesas Gerais e Administrativas | 650.000 |

| Despesas totais (B) | 13,50.000 |

| Lucro operacional antes de impostos [(A) - (B)] | 24,50.000 |

- Para calcular o NOPAT, tudo o que você precisa fazer é deduzir a proporção do imposto da Receita Operacional.

- No caso de Dividendo, se você pagou qualquer dividendo durante o ano, você precisa deduzi-lo do Lucro Líquido.

- Dívida é o que a empresa tomou emprestado de uma instituição financeira ou bancos, e patrimônio líquido é o que a empresa obteve dos acionistas.

Interpretação

A partir da explicação, você deve ter entendido que Return on Capital não é um índice fácil de calcular. Mas, independentemente de todas essas complexidades, se você puder propor o Return on Capital, isso ajudará muito na decisão de como a empresa está se saindo. Aqui está o porquê -

- Inclui a maioria das coisas em consideração ao calcular a proporção. Você está levando em consideração o lucro líquido ou NOPAT e também quanto capital a empresa investiu. Portanto, ele produz a porcentagem certa do lucro no final do ano.

- Esse índice enfatiza mais a receita das operações e nem sempre inclui outras receitas. Isso significa que é a forma mais pura de cálculo para determinar a porcentagem de lucro.

Exemplo de retorno sobre capital investido

| Em US $ | |

| Resultado líquido | 300.000 |

| Patrimônio Líquido | 500.000 |

| Dívida | 10.00.000 |

| Patrimônio Líquido | 500.000 |

| Dívida | 10.00.000 |

| Capital investido | 15,00.000 |

| Resultado líquido | 300.000 |

| (-) Dividendo | - |

| Capital investido | 15,00.000 |

| Retorno sobre o capital | 20% |

Se você encontrou o ROIC de uma empresa superior a 20% nos últimos anos, pode pensar em investir na empresa, mas certifique-se de levar em consideração cada valor e detalhe ao calcular esse índice.

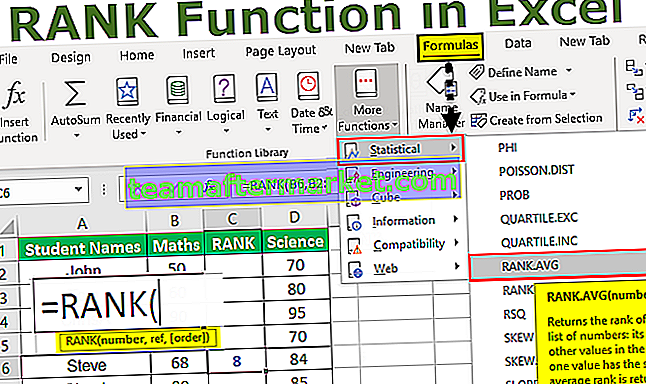

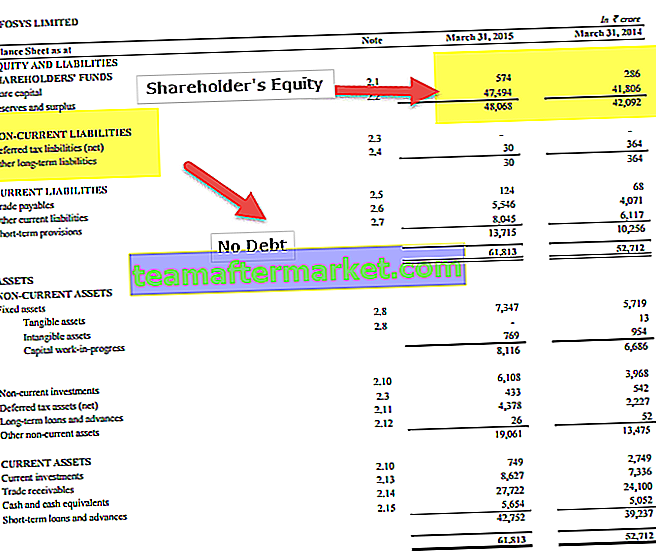

Cálculo ROIC para Infosys

Analisaremos a demonstração de resultados e o balanço patrimonial da Infosys para o final de 2014 e 2015 e, em seguida, calcularemos o índice ROIC para ambos os anos.

Vamos dar uma olhada no Balanço primeiro.

Balanço em 31 de março de 2014 e 2015 -

fonte: Relatório Anual da Infosys

Demonstração de lucros e perdas para o ano encerrado em 31 de março de 2014 e 2015 -

fonte: Relatório Anual da Infosys

Agora, vamos calcular o retorno do capital investido.

| Em Rúpias Crores | 31 de março de 2015 | 31 de março de 2014 |

| Lucro do ano (A) | 12164 | 10194 |

| Capital investido (B) | 48068 | 42092 |

| Retorno sobre o capital | 0,25 | 0,24 |

| Retorno sobre o capital (em porcentagens) | 25% | 24% |

- Como há uma quantidade desprezível de outras receitas, levamos em consideração a totalidade das receitas para calcular o lucro do ano. E também, não tem nenhum dividendo mencionado, então não deduzimos o valor do lucro.

- Como a Infosys é uma empresa totalmente livre de dívidas, apenas os fundos dos acionistas são considerados capital investido.

Se formos interpretar o índice de Retorno sobre Capital Investido para ambos os anos, poderíamos facilmente dizer que a Infosys é uma empresa que tem obtido sucesso em gerar um grande Retorno sobre Capital para ambos os anos. Portanto, do ponto de vista dos investidores, a Infosys pode parecer um bom lugar para investir seu dinheiro.

Por que o retorno sobre o capital investido da Home Depot está aumentando?

A Home Depot é um fornecedor varejista de ferramentas de melhoria residencial, produtos de construção e serviços. Opera nos Estados Unidos, Canadá e México.

Quando olhamos para a proporção da Home Depot, vemos que o Retorno sobre o Capital da Home Depot subiu acentuadamente desde 2010 e está atualmente em 25,89%.

Quais são os motivos desse aumento?

fonte: ycharts

Vamos investigar e descobrir os motivos.

O índice de retorno sobre o capital investido pode aumentar devido a um aumento em 1) Lucro líquido 2) diminuição no patrimônio líquido 3) redução na dívida

# 1 - AVALIAÇÃO DA RENDA LÍQUIDA DO DEPÓSITO DE CASA

A Home Depot aumentou sua receita líquida de $ 2,26 bilhões para $ 7,00 bilhões, um aumento de aproximadamente 210% em 6 anos. Isso aumentou significativamente o numerador e é um dos contribuintes mais importantes para o aumento do índice ROIC

fonte: ycharts

Nº 2 - AVALIAÇÃO DO PATRIMÔNIO PATRIMONIAL

Observamos que o patrimônio líquido da Home Depot diminuiu 65% nos últimos 4 anos. O declínio do patrimônio líquido tem contribuído para a diminuição do denominador do índice ROIC. Com isso, notamos que a diminuição do Patrimônio Líquido também contribuiu significativamente para o aumento do índice de Home Depot

fonte: ycharts

Se olharmos a seção de patrimônio líquido da Home Depot, encontraremos as possíveis razões para tal redução.

- Outras perdas abrangentes acumuladas resultaram na redução do patrimônio líquido em 2015 e 2016.

- Recompras aceleradas foram a segunda e mais importante razão para a diminuição do patrimônio líquido em 2015 e 2016.

# 3 - Avaliando a dívida da Home Depot

Vejamos agora a dívida da Home Depot. Observamos que a dívida da Home Depot aumentou de 9,682 bilhões em 2010 para US $ 21,32 bilhões em 2016. Esse aumento de 120% na dívida resultou em uma redução do índice ROIC.

fonte: ycharts

Resumo -

Observamos que o índice de retorno sobre o capital investido da Home Depot aumentou de 12,96% em 2010 para 25,89% em 2016 devido ao seguinte -

- O lucro líquido aumentou 210% no período de 2010-2016 (um grande contribuidor para o numerador)

- O Patrimônio Líquido diminuiu 65% no período correspondente. (um grande contribuidor para o denominador)

- O aumento global do índice ROIC em função dos dois fatores acima (1 e 2) foi compensado pelo aumento de 120% da dívida no período correspondente.

Índices ROIC do setor

Qual é o benchmark certo para uma ótima proporção? A resposta é que depende!

Depende do tipo de indústria em que opera. Não podemos comparar a proporção da Amazon com a da Home Depot, pois eles operam em um setor totalmente diferente.

Abaixo, documentamos alguns índices de retorno sobre o capital investido do setor que o ajudarão com os números aproximados do que parece ser um bom índice de ROIC.

Dois pontos importantes a serem observados aqui -

- Setores de capital intensivo, como telecomunicações, automóveis, petróleo e gás, serviços públicos, lojas departamentais tendem a gerar baixo ROIC

- Farmacêutica, empresas de Internet e empresas de aplicativos de software tendem a gerar um índice de retorno sobre o capital investido mais alto

Vamos dar uma olhada em algumas das principais empresas em alguns setores importantes. Observe que a fonte do índice de Retorno da Indústria sobre o Capital Investido são ycharts.

Exemplo da indústria de lojas de departamentos

| S. Não | Nome | Taxa de retorno sobre o capital investido (anual) | Valor de mercado |

| 1 | Macy's | 8,7% | 9.958,7 |

| 2 | Cencosud | 3,2% | 8.698,1 |

| 3 | Nordstrom | 13,0% | 7.689,5 |

| 4 | Kohl's | 7,9% | 7.295,4 |

| 5 | Companhia Brasileira | 1,1% | 4.900,7 |

| 6 | JC Penney Co | -7,7% | 2.164,3 |

| 7 | Dillard's | 9,9% | 1.929,0 |

| 8 | Sears Holdings | -58,6% | 685,0 |

| 9 | Sears Hometown and Outlet | -5,6% | 86,3 |

| 10 | Lojas Bon-Ton | -6,2% | 24,4 |

- Observamos o seguinte no exemplo da Internet e da indústria de conteúdo. Observamos que Nordstorm tem um índice ROIC de 13%; por outro lado, a Macy's tem uma relação de 8,7%

- Muitas empresas como a Sears Holding, Bon-Ton Stores, JC Penney Co mostram um índice de retorno sobre o capital investido negativo.

Exemplo da indústria de conteúdo e Internet

| Símbolo | Nome | Taxa de retorno sobre o capital investido (anual) | Capitalização de mercado ($ milhões) |

| 1 | Alfabeto | 15% | 580.074 |

| 2 | 20% | 387.402 | |

| 3 | Baidu | 35% | 63.939 |

| 4 | Yahoo! | -12% | 43.374 |

| 5 | JD.com | -25% | 41.933 |

| 6 | NetEase | 24% | 34.287 |

| 7 | -8% | 11.303 | |

| 8 | VeriSign | 60% | 8.546 |

| 9 | Yandex | 11% | 7.392 |

| 10 | IAC / InterActive | -1% | 5.996 |

- As empresas de Internet e conteúdo geralmente não são intensivas em capital como as empresas de serviços públicos ou de energia. Portanto, podemos observar que o índice de Retorno sobre o Capital Investido dessa indústria é maior.

- Alphabet, Facebook e Baidu têm uma proporção de 15%, 20% e 35%, respectivamente.

- Yahoo, JD.Com e Twitter, no entanto, têm um retorno negativo sobre o capital investido.

Exemplo da indústria de telecomunicações

Veja abaixo a lista das principais empresas de telecomunicações nos EUA, juntamente com o cálculo do ROIC e a capitalização de mercado.

| S. Não | Nome | Taxa de retorno sobre o capital investido (anual) | Capitalização de mercado ($ milhões) |

| 1 | AT&T | 5% | 249.632 |

| 2 | China Mobile | 12% | 235.018 |

| 3 | Verizon Communications | 10% | 197.921 |

| 4 | NTT DOCOMO | 9% | 88.688 |

| 5 | Nippon Telegraph | 5% | 87.401 |

| 6 | Grupo Vodafone | -4% | 66.370 |

| 7 | T-Mobile US | 2% | 50.183 |

| 8 | Telefonica | 1% | 47.861 |

| 9 | Torre americana | 3% | 45.789 |

| 10 | America Movil | 1% | 42.387 |

Observamos o seguinte no exemplo de ROIC da indústria de telecomunicações.

- Observamos que o setor de Telecom é um setor intensivo em capital e seu índice de Retorno sobre o Capital Investido está no lado inferior.

- AT&T, China Mobile e Verizon têm uma proporção de 5%, 12% e 10%, respectivamente.

- O Grupo Vodafone, por outro lado, tem um rácio negativo de -4%

Exemplo da indústria de E&P de petróleo e gás

| S. Não | Nome | Taxa de retorno sobre o capital investido (anual) | Capitalização de mercado ($ milhões) |

| 1 | ConocoPhillips | -6% | 61.580 |

| 2 | Recursos EOG | -21% | 57.848 |

| 3 | CNOOC | 4% | 55.617 |

| 4 | Petróleo Ocidental | -2% | 51.499 |

| 5 | Anadarko Petroleum | -10% | 38.084 |

| 6 | Recursos naturais pioneiros | -4% | 33.442 |

| 7 | Canadense natural | -1% | 33.068 |

| 8 | Devon Energy | -47% | 23.698 |

| 9 | Apache | -88% | 21.696 |

| 10 | Recursos de Concho | 1% | 20.776 |

- Observamos que o setor de Petróleo e Gás é um setor altamente intensivo em capital e tem um índice ROIC mais baixo.

- Uma desaceleração no setor de Petróleo e Gás desde 2013 levou à queda da lucratividade e perdas na maioria dos casos.

- Destas principais empresas de Petróleo e Gás, 8 empresas apresentam uma proporção negativa.

- Apenas duas empresas, nomeadamente, os recursos CNOOC e Concho, apresentam um Rácio positivo de 4% e 1%, respectivamente.

Exemplo da indústria automobilística

| S. Não | Nome | Taxa de retorno sobre o capital investido (anual) | Capitalização de mercado ($ milhões) |

| 1 | Toyota motor | 6% | 170.527 |

| 2 | Honda Motor Co | 2% | 57.907 |

| 3 | General Motors | 8% | 53.208 |

| 4 | Ford Motor | 3% | 49.917 |

| 5 | Tesla | -25% | 45.201 |

| 6 | Tata Motors | 7% | 25.413 |

| 7 | Fiat Chrysler Automobiles | 1% | 18.576 |

| 8 | Ferrari | 10% | 16.239 |

- Novamente, o Setor Automóvel é altamente intensivo em capital e notamos que a maioria das empresas apresenta um índice ROIC mais baixo.

- Toyota Motors, Honda Motor e General Motors têm uma proporção de 6%, 2% e 8%, respectivamente.

- A Tesla, por outro lado, tem uma relação negativa de -25%

Exemplo da indústria de serviços públicos

| S. Não | Nome | Taxa de retorno sobre o capital investido (anual) | Capitalização de mercado ($ milhões) |

| 1 | grade nacional | 6,8% | 47.002 |

| 2 | Recursos de Domínio | 4,7% | 46.210 |

| 3 | Exelon | 1,9% | 46.034 |

| 4 | Recursos de Domínio | 4,7% | 31.413 |

| 5 | Energia Sempra | 5,0% | 26.296 |

| 6 | Empresa de serviço público | 7,6% | 22.138 |

| 7 | FirstEnergy | 1,7% | 13.012 |

| 8 | Entergy | -0,7% | 12.890 |

| 9 | Huaneng Power | 5,4% | 10.522 |

| 10 | AES | 2,6% | 7.699 |

- Conforme apontado anteriormente, os serviços públicos também são um setor de capital intensivo e tem um índice ROIC mais baixo.

- National Grid, Dominion Resources e Exelon têm uma proporção de 6,8%, 4,7% e 1,9%, respectivamente.

- A Entergy, por outro lado, tem uma relação negativa de -0,7%

Limitações

- O índice ROIC é muito complexo de calcular. Os investidores, quando precisam calcular o índice de retorno sobre o capital investido, podem abordá-lo de um ângulo diferente. Eles podem calcular o capital investido deduzindo o passivo circulante não remunerado (NIBCLS) do total de ativos ou apenas levando em consideração a dívida de curto prazo, a dívida de longo prazo e o patrimônio líquido. E, para calcular o lucro líquido, existem muitas abordagens que podem ser adotadas. A única coisa que precisa ser lembrada é que o foco central da receita líquida é a receita das operações da empresa, não outras receitas.

- Essa proporção não é adequada para pessoas sem experiência em finanças. Eles geralmente não entenderiam as complexidades dessa proporção até que tivessem o conhecimento básico em finanças.

Outros artigos que você pode gostar

- Fórmula ROTA

- Fórmula NOPAT

- Índice de rotatividade de capital

- Taxa de alavancagem de capital

Na analise final

Depois de discutir tudo em detalhes, chegamos à conclusão de que o ROIC é um ótimo índice a ser calculado se você quiser saber como uma empresa está se saindo em um sentido real. Se o índice de Retorno sobre o Capital Investido puder ser acompanhado ao longo dos anos, certamente dará uma imagem clara de como a empresa está se saindo. Portanto, se, como investidor, você deseja investir seu dinheiro em uma empresa, calcule primeiro o Retorno sobre o Capital Investido e depois decida se é uma boa aposta para você ou não.