O que é modelagem financeira?

A modelagem financeira é o modelo de representação financeira da empresa que indica o desempenho financeiro da empresa no futuro, usando modelos que representam a situação financeira, levando em consideração os seguintes fatores / condições e riscos e premissas de futuro que são relevantes para a tomada de decisões futuras significativas como levantar capital ou avaliar negócios e interpretar seu impacto.

Breve explicação

A modelagem financeira consiste em construir um modelo do zero ou trabalhar na manutenção do modelo existente implementando os dados recém-disponíveis nele. Como você pode notar, todas as situações financeiras acima são de natureza complexa e volátil. Ajuda o usuário a obter uma compreensão aprofundada de todos os componentes do cenário complexo.

Em Investment Banking, é usado para prever o desempenho financeiro futuro potencial de uma empresa, fazendo suposições relevantes de como a empresa ou um projeto específico deve se comportar nos próximos anos, por exemplo, quanto fluxo de caixa um projeto deve produzir dentro 5 anos desde o seu início.

É facilmente possível trabalhar em diferentes partes individuais do modelo sem afetar toda a estrutura e evitando erros graves. É útil quando as entradas são de natureza volátil e estão sujeitas a alterações com os novos dados disponíveis. Portanto, há uma certa flexibilidade que se pode ter com a estrutura ao trabalhar em Modelagem Financeira, desde que sejam precisas, é claro!

Embora pareça complexo, pode ser aprendido pela prática constante e o know-how apropriado.

Para que é usado o modelo financeiro?

Isso pode ser feito para várias situações; para, por exemplo, avaliação de uma empresa, avaliação de um ativo, estratégias de preços, situações de reestruturação (fusão e aquisição), etc.

Abaixo estão as áreas nas quais a modelagem financeira é geralmente usada para -

Quem constrói os modelos financeiros?

- Banqueiros de investimento

- Analistas de pesquisa de ações

- Analistas de Crédito

- Analistas de Risco

- Analistas de Dados

- Gestores de portfólio

- Investidores

- Gestão / Empreendedores

A modelagem é usada principalmente para determinar previsões razoáveis, preços para mercados / produtos, avaliação de ativos ou empresas (Análise de fluxo de caixa descontado, avaliação relativa), preço de ações de empresas, sinergias, efeitos de fusão / aquisição nas empresas, LBO, modelos de finanças corporativas , preço de opção, etc.

Como você pode aprender modelagem financeira?

- Modelagem Financeira Gratuita no Excel (Básico) - Este é um tutorial passo a passo. Aqui você aprenderá a preparar um modelo da Colgate.

- Curso de Modelagem Financeira (Avançado) - Este é um tutorial avançado. Você aprenderá modelagem de setor de bancos, petroquímica, imóveis, bens de capital, telecomunicações e muito mais.

Exemplos de modelagem financeira

Existem vários exemplos de modelagem financeira que diferem em tipo e complexidade conforme a situação exige. Eles são amplamente usados para avaliação, análise de sensibilidade e análise comparativa. Existem também outros usos, como previsão de risco, estratégia de preços, efeitos de sinergias, etc. Diferentes exemplos atendem ao seu próprio conjunto de especialidades, requisitos e usuários.

A seguir estão alguns dos exemplos que são amplamente usados na indústria financeira:

Exemplo # 1 - Modelagem Financeira Completa de Três Demonstrações:

- Este tipo de modelo financeiro representa o cenário financeiro completo de uma empresa e projeções. Este é o formulário mais padrão e detalhado.

- Como o nome sugere, o modelo é uma estrutura de todas as três demonstrações financeiras (Demonstração de Resultados, Balanço e Fluxo de Caixa) de uma empresa interligadas.

- Existem também cronogramas de suporte aos dados. (Cronograma de depreciação, cronograma de dívida, cronograma de cálculo de capital de giro, etc.).

- A interconectividade deste modelo o diferencia, o que permite ao usuário ajustar as entradas onde e quando necessário, o que reflete imediatamente as mudanças em todo o modelo.

- Esse recurso nos ajuda a obter uma compreensão completa de todos os componentes de um modelo e seus efeitos.

- Usos importantes deste modelo são para prever e compreender tendências com o conjunto de entradas fornecido.

- Historicamente, o modelo pode se estender desde que a concepção da empresa e as previsões possam se estender por até 2 a 3 anos, dependendo da necessidade.

Exemplo # 2 Modelo de fluxo de caixa descontado (DCF):

Por meio deste modelo financeiro, você aprenderá as previsões das 3 declarações do Alibaba, interligações, modelo DCF - Fórmula FCFF e avaliação relativa.

- O método de avaliação mais amplamente usado no setor financeiro é o método de análise de Fluxo de Caixa Descontado, que usa o conceito de Valor do Dinheiro no Tempo.

- O conceito que funciona por trás desse método diz que o valor da empresa é o valor presente líquido (VPL) da soma dos fluxos de caixa futuros gerados pela empresa descontados hoje.

- O desconto dos fluxos de caixa futuros projetados é feito pelo fator de desconto. Um mecanismo bastante importante neste método é derivar o 'fator de desconto'. Mesmo o mais leve erro no cálculo do fator de desconto pode levar a enormes quantidades de mudança nos resultados obtidos.

- Normalmente, o Custo Médio Ponderado de Capital (WACC) de uma empresa é usado como fator de desconto para descontar os fluxos de caixa futuros.

- O DCF ajuda a identificar se as ações de uma empresa estão sobrevalorizadas ou subvalorizadas. Isso prova ser um fator de tomada de decisão bastante importante no caso de cenários de investimento.

- Em simplicidade, ajuda a determinar a atratividade de uma oportunidade de investimento. Se o VPL da soma dos fluxos de caixa futuros for maior do que seu valor atual, a oportunidade é lucrativa ou então o negócio não é lucrativo.

- A confiabilidade de um modelo DCF é forte, pois é calculado com base no Fluxo de Caixa Livre, eliminando todos os fatores de despesas e focando apenas no caixa disponível gratuitamente à empresa.

- Como o DCF envolve a projeção de fluxos de caixa futuros, geralmente é adequado para trabalhar nas finanças de grandes organizações, onde as taxas de crescimento e as finanças têm uma tendência constante.

Exemplo # 3 Modelo Leveraged Buyout (LBO):

- Em um acordo de compra alavancada, uma empresa adquire outras empresas usando dinheiro emprestado (dívida) para cobrir os custos de aquisição. Em seguida, os fluxos de caixa dos ativos e operações da empresa adquirida são usados para pagar a dívida e seus encargos.

- Conseqüentemente, o LBO é considerado uma forma de aquisição muito hostil / agressiva, uma vez que a empresa-alvo não é submetida ao processo de sanção do negócio.

- Normalmente, as firmas de Private Equity ricas em dinheiro estão envolvidas em LBOs. Eles adquirem a empresa com uma combinação de Dívida e Patrimônio (onde a maioria é de dívida, quase acima de 75%) e vendem após obter lucro substancial após alguns anos (3-5 anos)

- Portanto, o objetivo de um modelo LBO é determinar o valor do lucro que pode ser gerado por esse tipo de negócio.

- Como há várias maneiras de aumentar a dívida, cada uma com pagamentos de juros específicos, esses modelos têm níveis mais altos de complexidade.

- A seguir estão as etapas para fazer um modelo LBO;

- Cálculo do preço de compra com base no múltiplo de negociação a termo no EBITDA

- Ponderação da dívida e financiamento de capital para a aquisição

- Construir uma demonstração de resultados projetada e calcular o EBITDA

- Cálculo do FCF cumulativo durante a posse total de LBO

- Calculando valores de saída final e retornos por meio de IRR.

Exemplo # 4 Modelo de fusão e aquisição (M&A):

- O modelo de M&A ajuda a descobrir o efeito da fusão ou aquisição sobre o lucro por ação da empresa recém-formada após a conclusão da reestruturação e como ela se compara ao EPS existente.

- Se o EPS aumenta completamente, então a transação é considerada “acretiva”, e se o EPS diminui do que o EPS atual, a transação é considerada “dilutiva”.

- A complexidade do modelo varia de acordo com o tipo e o tamanho das operações das empresas em questão.

- Esses modelos são geralmente usados por bancos de investimento e empresas de financiamento corporativo.

- A seguir estão as etapas para fazer um modelo de M&A;

- Valorizando a Target & Acquirer como empresas autônomas

- Valorizando a meta e o adquirente com sinergias

- Elaborando uma oferta inicial para a empresa-alvo

- Determinar a capacidade das empresas combinadas de financiar transações

- Ajustar caixa / dívida de acordo com a capacidade de financiar a transação

- Cálculo do LPA combinando o lucro líquido e descobrindo uma situação de acréscimo / diluição.

Exemplo # 5 Soma das partes (SOTP)

- A valorização de grandes conglomerados torna-se difícil avaliar a empresa como um todo com um único método de avaliação.

- Portanto, a avaliação para os diferentes segmentos é realizada separadamente por métodos de avaliação adequados para cada segmento.

- Uma vez que todos os segmentos são avaliados separadamente, a soma das avaliações é adicionada para obter a avaliação do conglomerado como um todo.

- Portanto, é chamado de método de avaliação de “soma das partes”.

- Normalmente, SOTP é adequado no caso de uma cisão, fusão, divisão de capital, etc.

Exemplo # 6 Modelo de análise comparativa da empresa:

- Analistas ao trabalharem em uma análise de avaliação comparativa de uma empresa à procura de outras empresas semelhantes que são iguais em termos de tamanho, operações e basicamente as empresas do grupo de pares.

- Ao olhar para os números de seus pares, obtemos um valor aproximado para a avaliação da empresa.

- Ele parte do pressuposto de que empresas semelhantes terão EV / EBITDA semelhantes e outros múltiplos de avaliação.

- É a forma mais básica de avaliação feita por analistas em suas empresas.

Exemplo # 7 - Modelo de análise de transação comparável

O modelo de múltiplos de transações é um método onde olhamos para as transações anteriores de Fusões e Aquisições (M&A) e avaliamos uma empresa comparável usando precedentes. As etapas envolvidas são as seguintes -

- Etapa 1 - Identificar a transação

- Etapa 2 - Identificar os múltiplos de transação corretos

- Etapa 3 - Calcular a avaliação múltipla da transação

Pré-requisitos para aprender modelagem financeira

Construir um modelo financeiro só será frutífero quando der resultados precisos e confiáveis. Para obter eficiência na preparação de um modelo, deve-se ter um conjunto necessário de habilidades básicas. Vamos ver quais são essas habilidades:

# 1 Compreensão dos conceitos de contabilidade:

Construí-lo é um documento financeiro puro que usa números financeiros de uma empresa ou mercado. Existem certas regras e conceitos contábeis que são constantes na indústria financeira em todo o mundo, por exemplo, US GAAP, IFRS (International Financial Reporting Standards), etc. Essas regras ajudam a manter a consistência da apresentação de fatos e eventos financeiros. Entender essas regras e conceitos é de extrema importância para manter a precisão e a qualidade enquanto se prepara para construir um modelo no Excel.

Nosso foco principal em Contabilidade também é identificar e prever as irregularidades contábeis das empresas. Normalmente estão escondidos. Você pode ver as confissões no Caso de Fraude Satyam

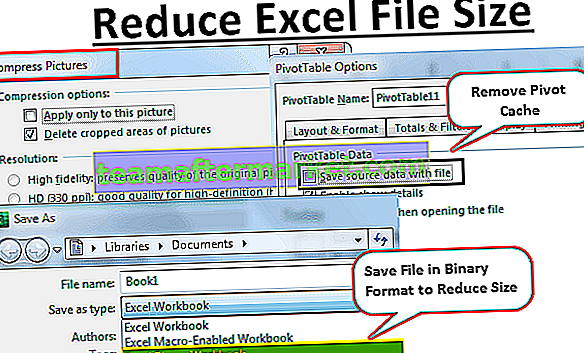

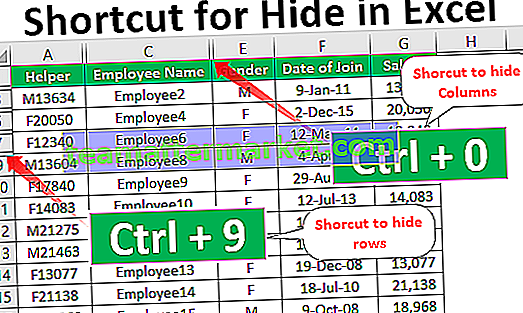

# 2 Habilidades de Excel:

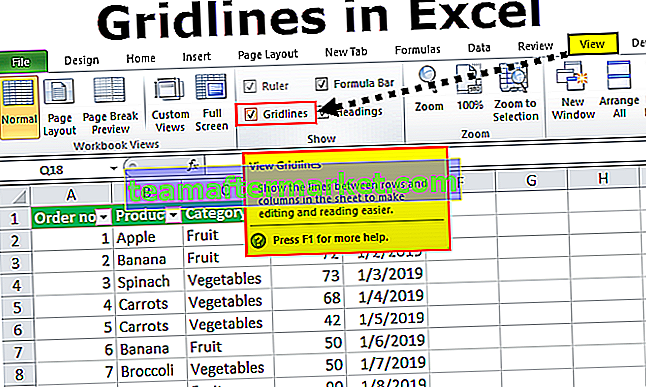

A modelagem financeira básica no Excel, onde um modelo é preparado, é um aplicativo como o MS Excel. Envolve uma ampla gama de cálculos complexos espalhados por várias guias que estão interligadas para mostrar suas relações entre si. Ter um conhecimento profundo de trabalho do Excel como fórmulas, atalhos de teclado, variedades de apresentação, macros VBA, etc. é uma obrigação ao preparar um modelo. Manter o conhecimento dessas habilidades dá ao analista uma vantagem em suas habilidades de trabalho sobre outras.

# 3 Interligação das Demonstrações do Modelo Financeiro:

Uma modelagem financeira de 3 demonstrativos precisa estar interligada. A interligação permite que os números-chave do modelo fluam de um extrato para o outro, completando assim a inter-relação entre eles e nos mostrando o quadro completo da situação financeira da empresa. Exemplo de interligação: 1) A variação líquida em dinheiro (da Demonstração do Fluxo de Caixa) deve ser vinculada a Caixa no Balanço. 2) A demonstração do Lucro Líquido do Resultado deve ser vinculada aos Lucros Retidos na Demonstração do Patrimônio Líquido.

# 4 Previsão

A habilidade de prever a modelagem financeira é importante porque, normalmente, o objetivo é chegar a um entendimento do cenário futuro de qualquer situação financeira. Prever é uma arte e uma ciência. O uso de suposições razoáveis ao prever os números dará ao analista uma ideia suficientemente próxima de quão atraente o investimento ou a empresa serão no próximo período. Boas habilidades de previsão aumentam a confiabilidade de um modelo.

# 5 Apresentação:

A modelagem financeira está cheia de detalhes minuciosos, números e fórmulas complexas. É usado por diferentes grupos, como gerentes operacionais, gerenciamento, clientes. Essas pessoas não serão capazes de decifrar nenhum significado do modelo se ele parecer confuso e difícil de entender. Portanto, manter o modelo simples na apresentação e ao mesmo tempo rico em detalhes é de grande importância.

Como você constrói um modelo financeiro?

A modelagem financeira é fácil e complexa. Se você olhar para o Modelo, você o achará complexo, entretanto, é uma soma total de módulos menores e simples. A chave aqui é preparar cada módulo menor e interconectar-se para preparar o modelo financeiro final.

Você pode consultar este guia passo a passo sobre Modelagem Financeira no Excel para aprendizado detalhado.

Você pode ver abaixo várias programações / módulos -

Por favor observe o seguinte -

- Os módulos principais são a Declaração de Renda, Balanço e Fluxo de Caixa.

- Os módulos adicionais são o cronograma de depreciação, cronograma de capital de giro, cronograma de intangíveis, cronograma de patrimônio líquido, cronograma de outros itens de longo prazo, cronograma de dívida, etc.

- Os cronogramas adicionais estão vinculados às declarações principais após sua conclusão

A modelagem em escala real é um processo demorado e complicado e, portanto, desastroso dar errado. É aconselhável seguir um caminho planejado ao trabalhar em um modelo financeiro para manter a precisão e evitar se confundir e se perder nele. A seguir estão as etapas lógicas a seguir:

- Uma rápida revisão das Demonstrações Financeiras da Empresa: Uma rápida revisão das demonstrações financeiras da empresa (10K, 10Q, Relatórios anuais, etc.) dará ao analista uma visão geral da empresa, como em, a indústria da empresa, segmentos, história da a empresa, geradores de receita, estrutura de capital, etc. Isso ajuda no planejamento da estrutura da modelagem financeira, definindo um caminho guia, que pode ser consultado de tempos em tempos à medida que avançamos.

- Números históricos: Uma vez gerada uma ideia justa sobre a empresa e os tipos de modelos financeiros a serem elaborados, é aconselhável começar com a entrada de dados históricos. As Demonstrações Financeiras anteriores da empresa podem ser encontradas no site da empresa. Dados desde que a concepção da empresa esteja disponível. Normalmente, os dados dos últimos 3 anos são adicionados ao lado histórico, que é chamado de números reais. Codifique as células com cores, para que o histórico e as fórmulas possam ser rapidamente identificados separadamente.

- Índices e taxas de crescimento: uma vez que os números históricos são adicionados, o analista pode prosseguir com o cálculo dos índices financeiros necessários (Índice de lucro bruto, Índice de lucro líquido, etc.) e taxas de crescimento (YoY, QoQ, etc.). Essas proporções ajudam a identificar uma tendência para estratégias de alto nível e também previsões.

- Previsão: a próxima etapa após histórico e índices é implementar projeções e previsões. Geralmente é feito por 3 a 5 anos. Itens de linha como receita geralmente são projetados em taxas de crescimento. Considerando que itens de custo como COGS, P&D, Selling General & Admin exp. Etc. são projetados com base na margem da receita (% das vendas). O analista deve ter cuidado ao fazer as suposições e deve considerar as tendências do mercado.

- Interligação de declarações: para que o modelo reflita o fluxo de uma declaração para outra, é imperativo que elas sejam vinculadas de forma dinâmica e precisa. Se feito corretamente, o modelo deve equilibrar todas as declarações, dando-lhe uma perspectiva finalizada.

Dicas para criar um modelo perfeito

- Planejamento e esboço: antes de colocar os números históricos e começar com seu modelo, sempre comece planejando todo o esboço do projeto. Decida uma linha do tempo, a extensão dos anos de números históricos, anos de projeção, leia sobre a indústria e a empresa. Faça uma análise detalhada do relatório anual recente ou da situação em questão. Isso ajuda a lhe dar uma vantagem inicial constante.

- Qualidade: Conforme você avança pelo complexo processo de modelagem, não se esqueça de manter a qualidade da mesma. No início, pode parecer uma tarefa fácil, mas uma vez que o modelo fica pesado e complicado, torna-se difícil para o analista manter os nervos a respeito. Seja paciente e trabalhe com confiança. Faça pausas, se necessário. Existe um ditado que diz “Lixo dentro-Lixo fora”. Isso significa que se você colocar os dados errados, obterá os resultados errados.

- Apresentação: O esforço que você está dedicando à modelagem financeira só será proveitoso quando puder ser usado e compreendido por outras pessoas facilmente. Codificação por cores, tamanho da fonte, secções, nomes de itens de linha, etc. estão incluídos na apresentação. Isso pode parecer muito básico, mas os efeitos combinados de todos eles fazem uma enorme diferença na aparência do modelo.

- Premissas: O que projetamos na modelagem financeira é tão bom quanto as premissas nas quais estamos nos baseando. Se as suposições estiverem erradas e sem base razoável, as projeções serão inúteis, considerando a imprecisão. Definir suposições deve ter raciocínio realista e razoabilidade. Deve estar de acordo com os padrões da indústria e o cenário geral do mercado. Eles não devem ser muito pessimistas ou otimistas.

- Verificações de precisão: À medida que o modelo flui cada vez mais, com várias seções e partes, torna-se difícil para o analista manter uma verificação da precisão do todo. Portanto, é importante adicionar verificações de precisão sempre que necessário e possível. Ajuda a manter o processo de modelagem sob constante controle de qualidade e evita grandes erros no final.

Melhores práticas de modelagem financeira

- Flexibilidade: deve ser flexível em seu escopo e adaptável em todas as situações (já que a contingência é uma parte natural de qualquer negócio ou indústria). A flexibilidade de um modelo financeiro depende de quão fácil é modificar o modelo quando e onde for necessário.

- Apropriado: não deve ser confundido com detalhes excessivos. Ao produzir um modelo financeiro, você deve entender o que é modelo financeiro, ou seja, uma boa representação da realidade.

- Estrutura: A integridade lógica é de extrema importância. Como o autor do modelo pode mudar, a estrutura deve ser rigorosa e a integridade deve ser mantida em primeiro plano.

- Transparente: deve ser baseado em fórmulas que possam ser facilmente compreendidas por outros modeladores e não modeladores financeiros.

BALANÇO DA COLGATE DADOS HISTÓRICOS

Além disso, observe os padrões de cores comumente usados em Modelagem Financeira -

- Azul - Use esta cor para qualquer constante usada no modelo.

- Preto - use a cor preta para qualquer fórmula

- Verde - a cor verde é usada para qualquer referência cruzada de folhas diferentes.